代币经济104:Web3 项目要如何发币? - Foresight News

撰文:Nat Eliason

编译:Lu, WhoKnows DAO

当你为一个项目设计,或者正在研究一个项目的代币经济学时,有一个重要的问题——这些代币将怎么到用户的手上?

你不得不重视这个环节,代币的发布方式会对项目是否能获得长期成功带来重大影响。如果你是一个项目的创始人,你正在计划发行代币,你需要确保有一个好的代币释放方案,好让用户购买它,而不是破坏一个项目的前景。

因此,无论你是项目方,或者研究者,这里有我关于将代币如何交到用户手中的一些思考。

我将这个话题分成了三个部分:

- 发行时的注意事项: 包括最初发行多少代币,流动性要求,激励措施,关键节点,代币配对,以及何时发行。

- 发行策略: 包括 ICO,IDO,流动性引导,流动性激励,流动性债券,交互奖励,空投。

- 案例研究: 分解一些项目的初始发布策略,以及我认为他们做得很好的地方。

最后,你将会了解到发行代币或评估一个新代币发行策略的一切。

发币的注意事项

除非你有足够的资金和人脉,可以立即在 Coinbase 或其他大型 CEX 上币,否则你必须开始使用一个 DEX,在链上发行你的代币。

你的主要目标是让人们能够购买这种代币,而不是让这个流程复杂、昂贵或不稳定。

这意味着你需要:

- 一种公认的,使用简单的交易所让人们能购买代币;

- 一种流行的交易,让人们可以兑换你的代币;

- 足够的流动性让大多数人能够买到你的代币;

你还需要搞清楚:

- 要释放多少代币;

- 最初的定价方案;

- 你是否需要其他人给你的代币提供种子流动性;

- 在什么时候发行;

合适的渠道&简单的流程

第一个问题要解决的是: 我在哪个链上发行这些代币?

你可能已经有了一个想法,但如果没有,那么花些时间,根据想要优化的方向,研究你可以使用的各种公链。

如果你想要最大的安全性和流动性 ( 有利于 DeFi) ,你可能需要在 Ethereum 或者 Arbitrum 上发行你的代币。

如果你是一个游戏项目,需要较快的交易速度和降低成本,那可以看看 Polygon, Solana 或者 Avalanche。

或者你觉得自己很有冒险精神,想把人们带到 Moonriver、Celo、Harmony 或其他公链。我不建议这样做,但是如果他们给你一大笔钱或者你有理由相信你可以吸引人们过来,那就去做吧。

选好链之后,你需要选择你的交易所。Uniswap 和 Sushiswap 永远是不会犯错的选择。其次,你可以选择你的项目所在的链上的头部交易所,例如 Polygon 上的 QuickSwap、Avalanche 上的 Trader Joe,Solana 上的 Raydium。

在项目启动的时候,常见的最佳实践便是只上线一个交易所,这样你不会影响太多的流动性。在多个交易所上线代币看起来是一件充满诱惑的事情,但这将会让一些大额度交易你的代币的用户体验变差。如无必要,毋增实体。

一旦你选好了代币上线的交易所,下一个问题就是: 用什么样的代币来配对?

选择你的交易代币

在 DEX 中的任何交易都需要两种代币: 你想买的代币和你用来交易的代币。

当你发行代币时,你必须选择另一个代币来与你的代币配对。你在做这个决策的时候,必须围绕着这几个要点来进行:

第一: 要让你的代币购买变得容易。如果你选择一个常见的,高流动性的配对代币,如 ETH,用户将很容易购买你的代币,因为他们已经有了 ETH。如果你选择了其他不那么常见的代币,这会破坏用户的体验,因为人们可能不得不先购买另一个代币。

第二: 它如何影响你的代币的价格。DEX 的代币价格由交易池子中两个代币之间的比率决定。因此,无论您将代币与哪个代币配对,你的代币价值将会被另一个代币的价值影响。

想象一下你的交易对象是 ETH。如果交易池子中有 1000 个 ETH 和 10000 个你发行的代币(YourToken),那么 YourToken 价值 0.1 个 ETH。如果 ETH 对美元上涨 10% ,而且池中没有交易发生,那么 YourToken 对美元也将自动上涨 10% ,因为它仍然与 ETH 的比值相等。

因此,如果你想让你的代币与加密货币市场的大节奏保持同步,你应该选择像 ETH 这样的交易代币。如果你想让它更稳定或者体现自身的业务情况,那就和 USDC 配对。

这件事情处理好以后,就要考虑如何为交易提供足够的流动性了。

为交易提供充足的流动性

当你在 DEX 上币以后,你将不得不提供交易该代币的初始流动性。

你发布的产品越受欢迎,你就需要越多的流动性来让用户进行内部交易。例如,如果有用户想购买价值 10,000 美元的代币,那么你需要足够的代币和 ETH 在币池中,让用户的交易不被巨大的滑移(Slippage)影响。

因此,无论你能设想到某人的最大交易额度是多少,你可能至少需要 10-20 倍的流动性。你的项目规模越小,你需要的就越少。但是,如果你一直在 CX,你可能需要一个深厚的资金池。

如果你打算通过激励措施来增加流动性 ( 我们稍后会谈到 ) ,那么你就不需要在开始做到这么多。但是,如果你想自己提供流动性,而不为他人提供的流动性支付使用成本,那么一开始,你将需要相当多的资金。

假设你希望你的代币至少有 200 万至 500 万美元的流动性。如果前期 CX 十分卖力,那就需要更多了。这意味着,你至少需要 100 万美元的 ETH ( 或者不管你的交易代币是什么 ) 作为初始流动性来配对你的代币。

因此,你需要有雄厚的财力,从投资者那里筹集资金,或者只提供部分流动性引导 ( 可能只有 10 万至 25 万美元 ) ,并通过激励其他人,补齐剩余的流动性缺口。

下一个主题将是这个问题的重点——你需要弄清楚,需要发行多少代币。

代币的发行量

这是一个看似棘手的问题,因为它要求你在代币的初始目标价格、你的流动性限制、你的通货膨胀率和你的社区所有权等问题中找到符合所有要求的最优解。

例如,假设只有 $250,000 的 ETH 与你的代币配对。如果你最初通过 LP 释放 10% 的代币,那么你的 FDV 将被设置成 250 万美元,这对于一个加密项目来说是相当低的预期。

有人可以花 5 万美元买你的代币,他们现在拥有总供应量的 2%。多么强的控制力!

所以也许你想要一个更高的初始 FDV,这样巨鲸就不会轻易的控盘,并且在随后砸盘。你最初只释放供应总量 2.5% 的代币,所以现在 FDV 是 $10,000,000。你已经解决了巨鲸的问题,但是现在你需要弄清楚如何发行其他 97.5% 的代币。

由于只有 2.5% 的代币流通,你几乎可以确认,在后期初始购买者会承受极大的通胀压力。后期需要释放大量新代币进入市场,这让代币很难维持它的价格,很难确保早期投资者的利益。

好吧,你想释放 10% ,你想要 $10,000,000 FDV。现在你需要 100 万美元的流动性来配对!看到问题了吗?

你的选择基本上是:

- 为了降低通货膨胀率和限制流动性要求,有过早失去项目控制权的风险;

- 投入大量的初始流动性,这样你就可以控制通货膨胀;

- 保持控制权和使用有限的流动性,这会带来大量的通胀,对早期投资者不利;

不幸的是,这些都是需要权衡的,真的没有办法绕过它们,你的选择总会伴随着痛苦。

围绕着这个话题,你需要确定一个怎样的目标价格?

代币的目标价格

这可以说是这里最难回答的问题,因为你肯定会在某个方向上出错。

你可能把价格定得太低,你会错过你本可以通过更好的定价赚取的数百万美元。

或者你会定价过高,任何人都会挖提卖,得到代币后即抛售,没有人会买入,你会失去你的初始的流动性。

对此,我有一些心智模型可以帮助你决策。

首先,我认为价格最好低一点。用户会更满意,你仍然可以从你手中剩下的代币中得到好处,而且可以挠到用户「早入场早赚钱」的痒点。

其次,假设你不想做一个 ICO 类型的代币发行,我认为你应该基于可用的流动性储备和初始释放代币量级的百分比来决策,然后观察价格的波动情况。如果你有 500,000 美元可以作为流动性,并且只想最初释放 10% 的代币,那么理所应当,你的 FDV 是 5000,000 美元。

第三,值得考虑的是,你希望最初的一批代币如何到达用户的手中。你是否打算建立一个流动性引导池?预售?这些都可以给你规划一个初始定价的目标。或者,如果你正在进行空投,那么你必须考虑什么样的价格是足够低的,让人们不会得到代币后立刻抛售。

通过这部分思考,你可能会意识到,你迫切需要其他人提供流动性方面的支持。接下来我们来谈谈这个。

你需要其他人来提供流动性吗?

也许你在前面的问题中做了计算,意识到你没有足够的资金为用户的交易构建资金池,你需要外部资金才能做到这一点。

你有几个选择。你可以在早期进行预售或 ICO ( 虽然我们现在不这样称呼它 ),以筹集一些资金,然后投入这些资金作为初始流动性。

你也可以使用流动性激励池 ( 我在下面将会介绍 ) 来筹集资金,这对提高流动性有帮助,并有助于计算出代币合理的初始价格。

或者你可以在发行后立即进行流动性激励。当你只有 100-250k 资金的时候,这是一个很好的选择,但你知道,社区基金里的某些成员会 Farm 你的代币。你要接受一件事,刚发币的几天,你的价格曲线将会呈现出针刺状。坦诚的说,我最喜欢这个策略,最适合使用 LBP 的团队,我稍后会解释为什么。

好了,最后一个问题——何时发币?

何时发币?

这个问题没有最优解,我认为,要尽可能晚一些满足你们对功能和资金的需求。

如果你是一个资金有限的引导团队,那么你可能需要更早地发行代币,来为开发提供资金。许多团队已经跑通了这个流程,并取得了良好的进展,也有不少团队这么一干,就垮了,跑路了。

另一个问题是代币的实用性。如果某些应用内的功能需要消耗它,那么显然需要在该特性上线之前或上线同时发行它。如果它是治理或者是代表项目规模与经济的代币,可以晚一点再发行它。

但我绝对不会试图马上发币。如果你不需要代币,并且如果你能够接受得起一段时间不使用代币来构建项目,那么项目早期并不是发币的好时机。你等待上越有耐心,你对项目的控制权就越多,项目就会越稳定,你就能在没有代币价格干扰的情况下投入更长时间进行建设。一旦有一个代币的价格影响到社区的情绪,建设的感觉会变得不一样。

所以,尽可能的等待,如果你不急需钱,代币没用运用的场景,请持续等待。

好了,现在的你已经了解了所有发币的注意事项:

- 在什么交易所上币;

- 选择什么样的交易代币来配对;

- 需要投入多少流动性;

- 代币的发行量是多少;

- 代币的目标价格;

- 你是否需要外界对你的帮助;

- 什么时候发行;

接下来,我们就能聊一聊你在发币时可以使用的工具与策略了。

发币策略

这些策略都是单独拎出来的,你可以按需选用。这里有很多方法解决诸如此类问题:用什么方法发行到市场,如何募资,如何激励社区和支持你在建设推进的项目。

我们将会涵盖这些内容:

- ICO;

- IDO;

- 流动性引导;

- 流动性激励;

- 流动性债券;

- 交互奖励;

- 空投;

ICO

这是把代币释放到市场最早的方法,我们很少再见到它了。你建立了一个网站,设定了 ETH 的价格,然后人们就可以用他们的 ETH 来交易你的代币。

现在通常被认为是证券交易,有法律风险,所以你不会再看到它了。这也有点平淡无奇,因为在出售之后不会有市场抬起价格,也不会在交易完成之后有流动性。

私募是目前仍然存在的一种方式。一些项目将在启动前从投资者那里筹集一定数量的资金,并承诺在启动后获得既得代币。这是解决初始流动性问题的一种常见方法,因为你可以使用你筹集的资金为你的公开发币提供流动性。

另一种是通过一种创造性的方法,我们称之为捐赠,你可以捐赠一些 ETH 到一个合约里,然后你收到一些代币作为回报。它基本上就是一个带有额外步骤的 ICO。你也可以采纳这个想法,我会在其他案例中来解释。

IDO

在上文,我们谈到增加流动性时,你可以去 SUSHI 或者 Uniswap 这样的交易所,把你的代币和配对代币一起注入池子,这样人们就开始用它来进行交易了。

这就是你启动代币交易的方法,也是我们称之为 IDO 的原因是因为,是在 DEX 上进行交易,而不是一开始在项目网站上发售。

最近,几乎所有的项目都会考虑 IDO 作为起点来发行代币,即使你事先空投了一些代币 ( 通常是个坏主意,下面会解释 ) ,那些代币在有流动性可以交易之前没有任何价值。

因此,在几乎所有情况下,你的 IDO 要与代币发行同时进行。那是人们可以利用它进行交易的时候,也是你被上述问题困扰的时候。

这是个重要的时刻!简短地庆祝一下,然后承受数月的焦虑,因为你看到你的公司价值每小时都在大幅波动。

LBP

当你没有足够的流动性资金进行 IDO ,达到你的目标价格时,流动性引导池是一个优雅的解决方案。

与其进行私募,或者建立一个小型资金池导致巨大的波动,或者冒着极大风险来定价,你可以举办一个流动性启动活动,为你的初始流动性筹集资金,并通过市场来做最初的代币定价。

Copper Launch 是一款受欢迎的 LBP 工具。你以一个非常高的代币价格注入一些初始流动性,然后随着越来越多的人加入流动性,价格会随着时间的推移而下降,直到人们不再认为为了获得一些代币分红而加入流动性基金是值得的。

在这一点上,你的代币市场价已经大致确定,你可以关闭池来认领资金份额并分发代币。然后你就可以用这些新认领的资金来为每个人的交易创造流动性。

这种策略的好处是,你会找到一个不错的代币发行价格,并且对早期投资者是有利的。不利的一面是,你最终会提前发放一些代币,所以你必须你的真实代币设立一些赎回机制,以免被人超前交易。

您现在还可能有大量的代币在未授权的情况下流动,因此你必须弄清楚如何设置启动池的参数,以便早期投资者不会立刻抛售。这让策略变得复杂起来,但却是解决募资与定价问题的简单方法。

流动性激励

这是一个非常常见的机制,用于分发代币和解决流动性不足的问题。你不必自己创造所有的交易流动性,而是先投入一些初始流动性,然后付钱给人们来增加更多的流动性。

他的工作方法是这样的:

- 我发行了一个 NAT 代币;

- 我用 ETH 和它配对,投入价值 250K USD 的流动性;

- 我分发 NAT 总量的 10% 作为流动性激励资金,通过 4 年的质押;

- 所以,在你购买 NAT 代币后,他会与 ETH 配对并投入到流动性池子里,然后在我的网站中建立流动性头寸,通过被动流获取 NAT 代币奖励;

在这个模型中,你从你的用户那里租借流动性,通过支付代币,让他们一段时间来帮助为你的流动性池提供资金。这对于快速增加你的流动性头寸非常有用 (Crypto Raider 通过这种方式从 20 万美元的流动性增加到 1000 万美元以上 ) ,但是随着时间的推移,它可能会变得昂贵。这取决于你给出了多少代币,你可能会损失一大笔钱来维持你目前的流动性。

这就是说,这是一个在初期建立流动性的好办法。你只是需要一个过渡期,常见的方法是流动性债券。

流动性债券

债券是流动性租赁问题的解决办法,Olympus 推广了这种做法。

流动性债券的运作方式是你以稍微低一点的价格向用户提供代币,以换取他们的一些流动性头寸。

因此,与其为了保持相同数量的流动性,不断地向用户支付代币,不如让他们把的流动性头寸交易给你,以换取更多的代币。

这使你的社区成员仍然可以通过向你的代币提供流动性来获得良好的投资回报率,这个方法使您可以随着时间的推移逐步建立流动性的所有权,而不是冒着社区夺走你代币所有权的风险来获取它。

从长远来看,这种方式更具可持续性,但在早期会更加困难。需要有足够的流动性让人们在内部交易,然后他们才能开始把流动性卖回给你,所以通常来说,项目方会从正常的流动性激励开始,然后随着时间的推移过渡到流动性债券策略。

虽然有很多不同的方式来激励流动性,发行流动性债券最简单的方式是与 Olympus Pro 合作。他们会收取一小笔费用,但是依靠他们的团队来处理整个事情是值得的,因为方方面都会被照顾到。

以上就是用户可以通过付费手段得到你代币的方法,但也有一些方式可以让人们免费获取。

第一种是通过交互奖励。

交互奖励

授予使用应用程序的用户代币奖励是 Crypto 精神必不可少的一部分。如果有任何方法可以把这个机制内置到你的应用程序中,你应当这么做。这只是 Web3 精神的一部分,你知道吗?

问题是怎么获得以及获得多少。这里有无限的排列组合方式来构成一个方案,但是我会给你一些切入点作为抓手。

首先,我喜欢把这种方式看作一个项目最大的代币释放量来源。在我的 STEPN 文章中,我提到了团队将 30% 的代币赠送给使用这个应用程序的人是多么美好的事情。Convex 和 Curve 在这方面也做得很好,奖励那些为其平台提供流动性的人。

可能有一种显而易见的方法,项目可以用代币奖励平台的头部用户,所以一定要思考,如何通过交互奖励激励用户的使用,而不仅仅是让你的用户挖提卖。如果你想了解更多关于这方面的想法,请查看 Tokenomics 103。

其次,如果代币的获取难度随着时间增加,这通常是一件好事。较高的早期释放量将带来可观的用户规模增长,并在早期激励他们。然后你可以逐渐减少激励水平,这样后来者仍然会因为加入而得到奖励,只是没有你最早的用户那么多。

最后,你需要找到一种方法,稍微对激励做锁定,这将有助于防止套利和抛售。例如,一种选择是一周的锁定期限,套利者必须首先提出申请才能获得奖励。Tokemak 在这方面做得很好,在几天后奖励将会发放,并对用户设置七天的锁定期。

除了交互奖励之外,还有一种免费分发代币的方法,那就是通过空投。

空投

每个人都想空手套白狼,因此,如果你能够在不影响项目健康度的情况下,为早期用户提供资金,那就得去做吧。

这可以基于历史应用程序的使用情况,例如持有 NFT,作为另一个项目参与者,甚至是早期加入了 DC。

有件很重要的事情你要注意,那便是早期得到代币空投的人,不会马上抛售它。需要建立某种初期锁仓机制,或者质押机制,可以帮助你避免这个问题。或者,你能够激励那些用户在空投兑现的那一刻,重新质押他们的代币,可以减缓这段时间内飙升的通胀率。

另外一件事你必须谨慎对待,那就是制造了一种能用多个钱包对你的空投进行女巫攻击。事先宣布空投会招致人们试图利用它,通常情况下,已经有了接收空投的人的快照之后才会宣布空投。要去设计一个参与度平衡机制,避免有用户创建 10 个地址来这么做,这会使空投更加公平。

你现在已经了解了发行代币时要面对的各种问题,以及各种发币的策略。

发币案例研究

现在让我们看看一些项目在发币上的例子和想法:

Saddle Exchange:授予式空投(Vesting Airdrops)

Saddle 是 Curve 在 Ethereum, Fantom, Optimism 和 Arbitrum 上的分叉,用于交换两种价值相等的代币。

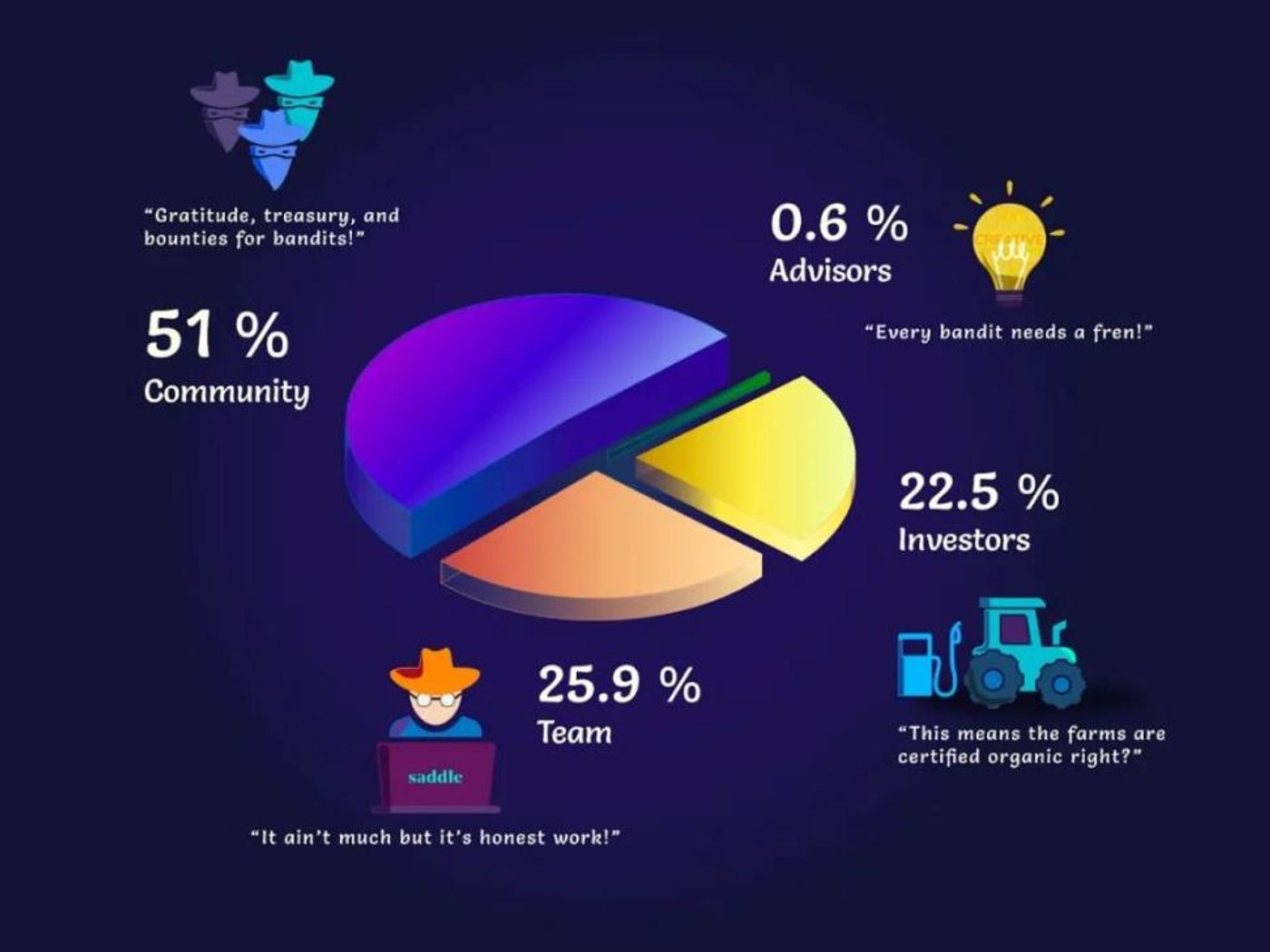

Saddle 在不提到发币的情况下,用了六个月运营和捕获流动性。接着,他们发布代币经济学方案的时候,将很大一部分代币分配给了早期提供流动性的用户。

他们代币总量的 15% 被分配给早期的流动性提供者。但是用户不能马上得到全部并且抛售,代币会在两年内被授予,并且它们交易的许可要通过社区提案来确定。

我喜欢这种空投的方式。这是一个较为缓慢的释放速度,不会一次性发放大量代币,并且需要用户不断地使用平台,至少要检视它们解锁的代币。

相比之下,普通的空投方式是人们一次性拿到所有的代币,但这种方式往往效果不佳。

因此,如果你要进行空投,可以考虑采用类似 Saddle 的策略。

JPEG‘d:捐赠

当 JPEG 推出他们的代币时,他们通过「捐赠」活动出售了最初 30% 的代币。

你把 ETH 发送到一个合约里,会获得 30% 的代币分成,然后所有的捐款一旦都被收集起来,你就会收到 JPEG 代币,代币的数量是取决于你的捐款数量与总量的比例。

对他们来说,采取这样的策略很重要,因为他们需要一个巨大的资金池,以便能够持有 NFT 作为抵押品。如果人们用他们的 NFT 借款,JPEG 需要能够迅速清算这些 NFT,所能够通过捐赠事件募集到庞大的资金是有意义的。

通过这种方式,每个人都在合约中注入资金,然后根据用户相对于其他人的贡献分得一部分代币,能够做一个更自然的价格发现。

Convex:空投 & 交互奖励

我的每一篇关于代币经济学的文章都会提到 Convex。他们的回报主要集中在新增的和现有的 Curve 流动性提供者身上,这为 Convex 的新平台带来了大量的流动性。

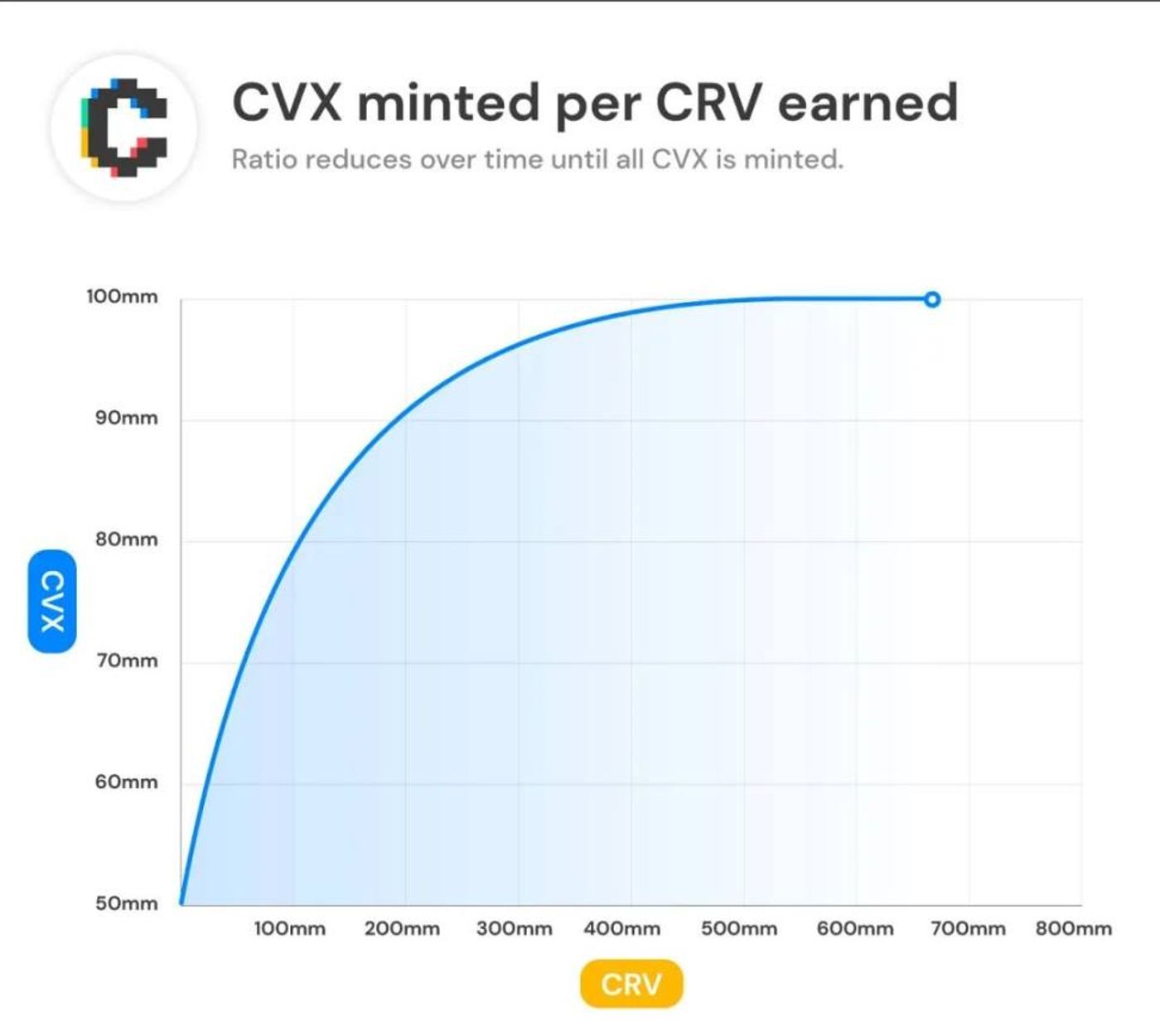

首先,他们空投了 1% 的 CVX 代币给 veCRV 的持有者。随后,他们分配了 50% 的 CVX 释放量作为平台交互的奖励,用于激励那些质押 Curve 流动性代币的用户,并且释放率稳步下降:

因此,尽早将流动性存入 Convex 对用户有利,但随着 CVX 的释放量逐渐减少,价值开始上升,即使你得到的代币越来越少,你仍然可以得到一个很好的年利率来保持了你 Curve 的 LP 曲线。

由于他们的目标是吸引尽可能多的 Curve 流动性,这是一个对目标用户释放 Convex 代币的好方法。

Redacted: 战略资产债券

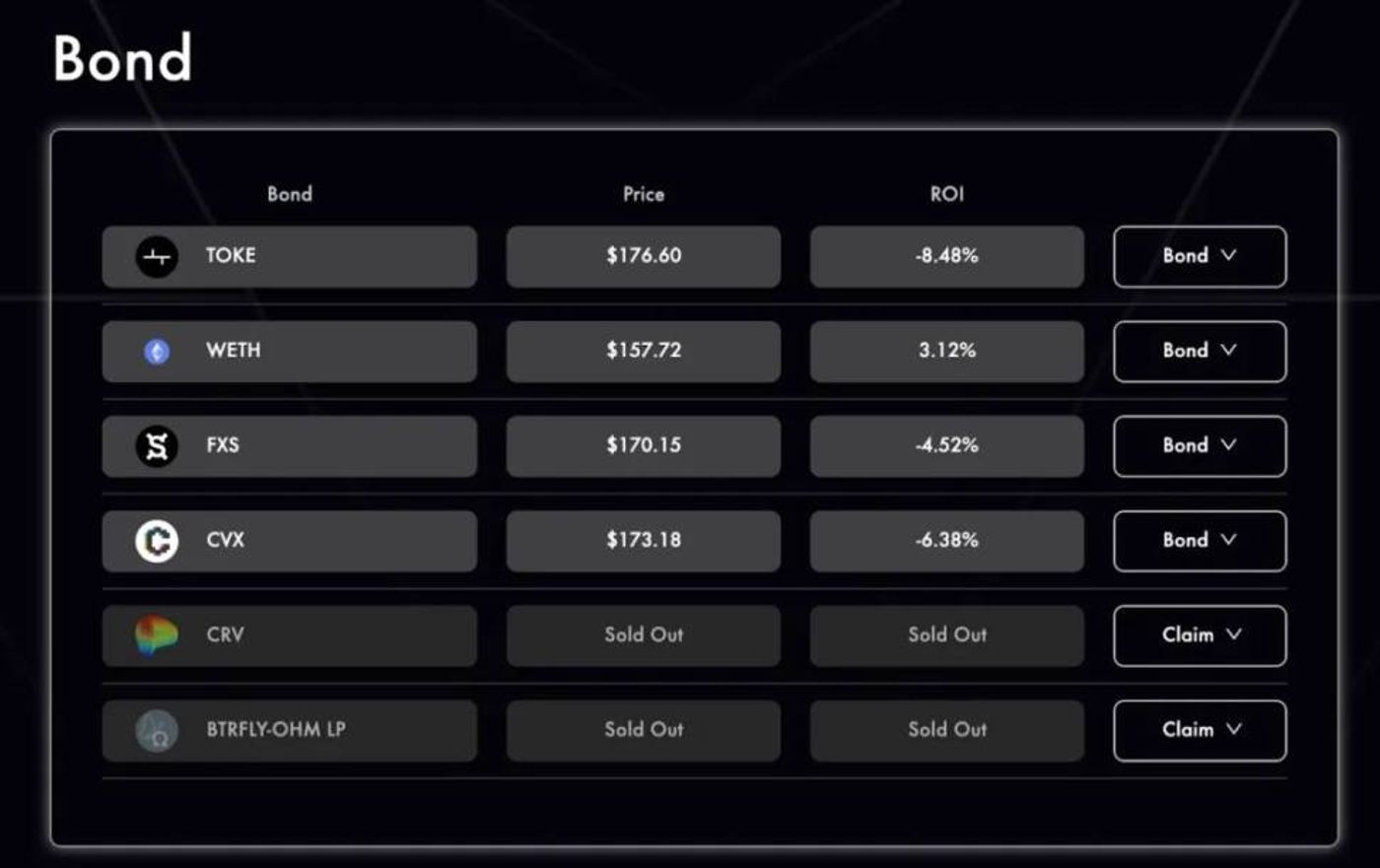

Redacted Cartel 采取了一个有趣的战略,它建立在 Olympus’s 的债券项目上。他们将自己的 BTFLY 代币释放到市场,将用户的其他资产债券化,用以执行 Curve War 策略:

因此,他们不再为自己的代币发行普通的流动性债券,也不再把 ETH 作为交易代币,而是允许人们以折扣价用 CVX 和 CRV 等其他代币交易 BTRFLY 代币。

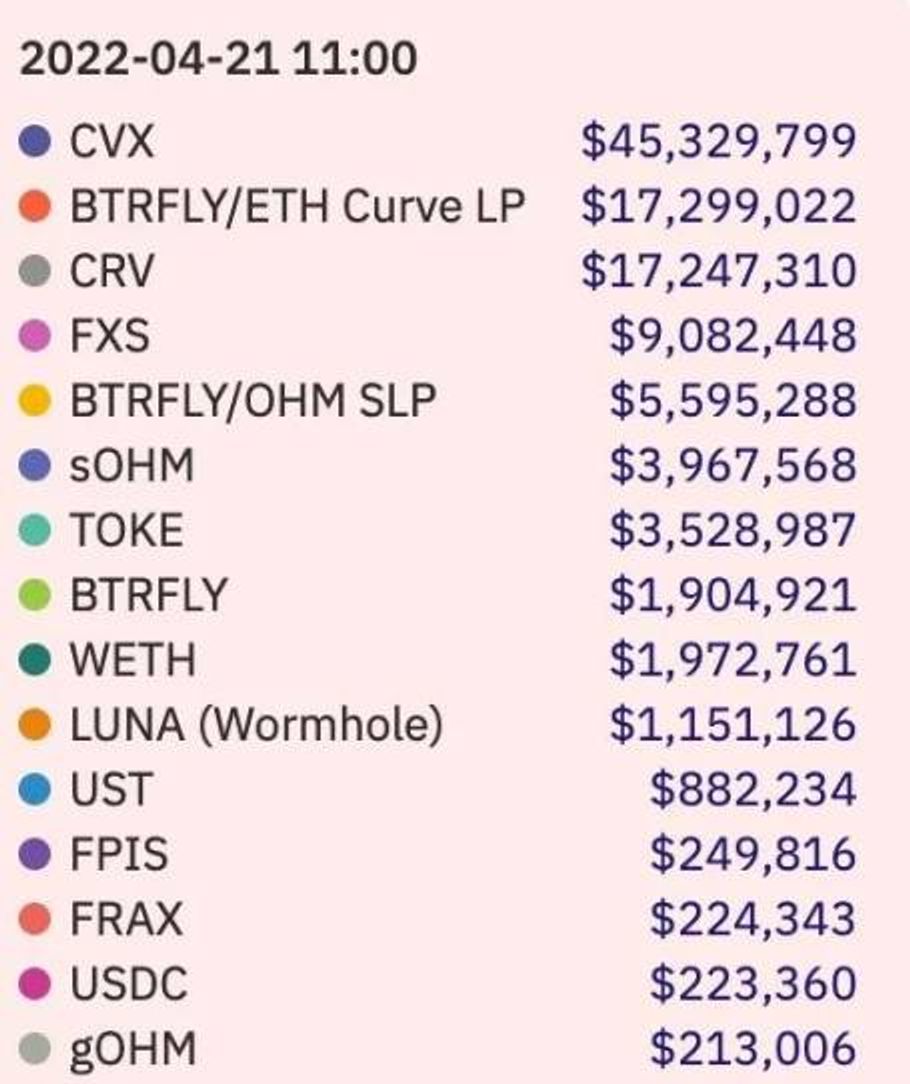

这使得他们成为这些代币最大持有者之一:

这些是我最近看到的一些比较有趣的发币思路,而且每周都有更多充满想象力的策略出现。

现在你已经了解了发币的基本问题,以及发币时可以使用的策略,可以在一个发币策划中找到好的切入点,或者评估一个项目,看看其他团队是如何将他们的代币上线的。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。